摘要: 投資人種種的非理性行為和認知偏見(Cognitive Bias)以及行為偏見(Behavioral Bias),是市場異常現象(Anomaly)產生的金融行為學本源。“Your Loss, My Gain”,如果大家都理性,哪裡來的套利空間和超額收益?...

A股到底能不能做股票量化投資?

巴菲特在今年的伯克希爾年會上說過:

“ (Chinese) Markets have a casino characteristic that has a lot of appeal to people, particularly when they see people getting rich around them. And those who haven't been through cycles before are more prone to speculate than people who have experienced the outcome of wild speculation.... it will offer investors more opportunity if you have lots of speculation, if they keep their wits about them... ”

簡而言之:中國的股市像賭場,市場博弈機會多,如果你是聰明的人,你才能夠抓住機會。

其實老巴講話很婉轉,不能當著這麼多遠道而來的中國投資人的面打臉吧?他實際上是在警告投資人:賭性強的市場,更加容易暴露和放大投資人的非理性行為(Irrationality),而不理性的投資行為會導致投資人遭受巨額損失。

投資人種種的非理性行為和認知偏見(Cognitive Bias)以及行為偏見(Behavioral Bias),是市場異常現象(Anomaly)產生的金融行為學本源。“Your Loss, My Gain”,如果大家都理性,哪裡來的套利空間和超額收益?

小股民是小韭菜,大股民是大韭菜。比如相對於Ray Dalio的橋水,John Paulson這種就是韭菜。如果2016年Paulson的基金不虧個23%總計30億美金,橋水全球1178億美金的盤子哪裡來的賺錢機會?

繼上一篇文章《史上最全的美股量化因子實操手冊》,介紹了美國市場中的6種市場異常現象(Anomaly) :大市值,小市值,高價值,高動量,低波動和高質量。通過歷史數據,加上傳統金融學和行為金融學的解釋,為大家展示了這6種因子過去45年的回報。

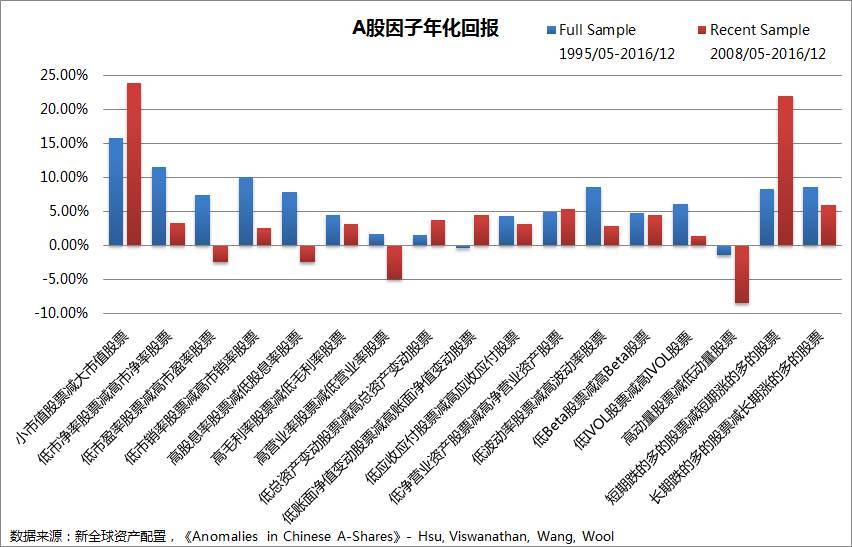

A股市場上多空因子的年化收益

那麼看回中國A股市場,存在哪些市場異常現象(Anomaly)和能夠投資的因子?有沒有可以收割的韭菜?今天要為大家推荐一篇精彩的學術論文《Anomalies in Chinese A-Shares》,作者是Jason Hsu,Vivek Viswanathan, Micheal Wang和Phillip Wool。

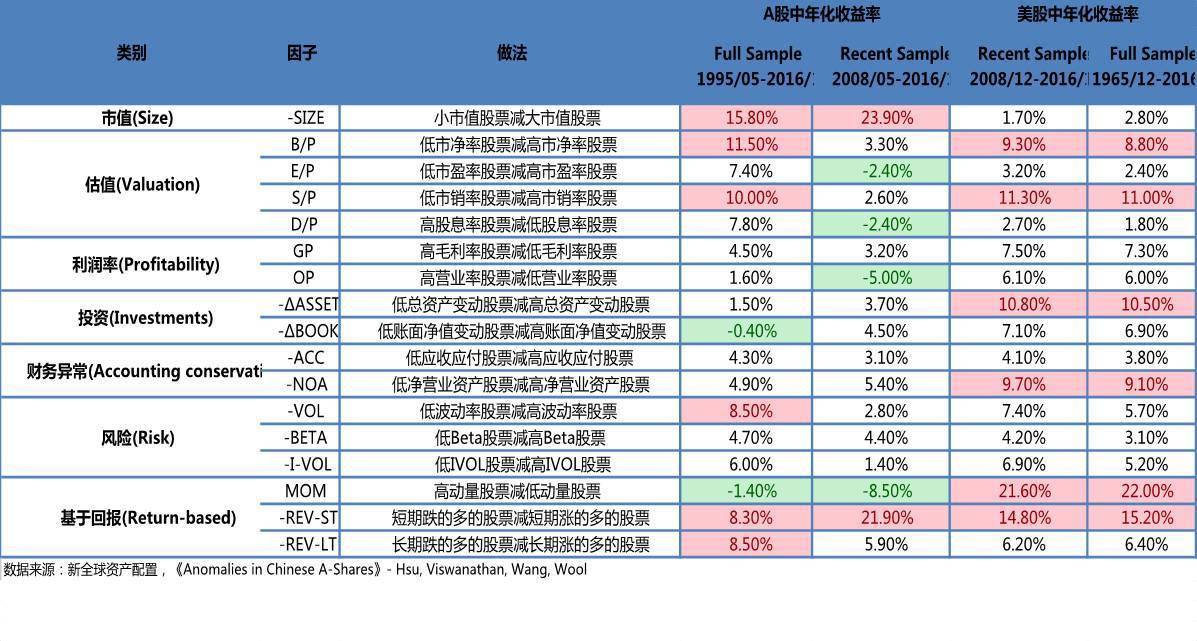

這篇學術論文通過A股1995年5月到2016年12月近22年的數據,按照7大類別,分析了一共17種因子,Dr. Hsu非常給力。

指標的具體構建方式請參照論文原文。

歷史回測的方式

1. 每年五月初(基於回報的3個指標為每月),將A股市場上市值較大的前80%的股票作為起始股票池。

2. 然後按照上面指標的高低,將上述的股票分成10組。

3. 做多指標較高的股票組,做空指標較低的股票組。這裡要注意,上面的指標中有些是帶有負號的,比如市值(-SIZE),做多的是市值最小的前10%的股票,做空的是市值較大的前10%的股票。

4. 平均持倉持有一年(或者一個月)後,進行再平衡。

回測結果如何呢?

作者把這中美2個市場的結果對照排列了出來,並且在2個市場中,分別分成了2個時間組。由於學術論文的圖表比較難懂,我們把文章的數據做了整理,並且只列出了中國A股市場中的回報。回報均為毛回報(沒有扣除任何費用)。

中國的全樣本中(1995/05-2016/12):

1. 小市值股票有極強的溢價,平均每年跑贏大市值股票14.6%。

2. 價值股(B/P, E/P, S/P, D/P)也不甘落後。其中低市淨率(E/P)的股票,年化平均跑贏高市淨率的股票11.5%。值得注意的是整個價值股中,不管是用市淨率還是其它的3個指標,高價值股的股票都跑贏了低價值的股票。

3. 短期市場反轉(-REV-ST)和長期市場反轉(-REV-LT)也有不錯的效果。比如按照短期市場反轉的構建規則,買入過去1個月跌的最多的前10%的股票,然後賣出漲的最多的前10%的股票,平均持倉,能夠平均每年賺8.3%。

4. 低波動(-VOL)的多空收益也類似。買入波動率較低的前10%的股票,賣出較高的前10%,能夠平均每年賺8.5%。

這裡有一個非常有趣的結果,就是高動量因子(MOM,過去2-12個月總回報)在A股上大大的水土不服。高動量因子可是美國市場上閃耀的明星,從1965年到2016年,買入動量較高的前10%的股票然後賣出較低的前10%,平均每年的收益為22%。然而到了中國市場上,這個策略的多空年化收益竟然是負的1.4%!

中國的最近8年(Recent Sample)(2008/5-2016/12):

1. 小盤股策略有驚人的表現,多空的年化收益在23.9%。

2. 短期市場反轉的多空年化收益也非常高,在21.9%。

3. 之前在Full Sample中表現還不錯的其它策略,其多空年化收益都有腰斬式的下降。

4. 最悲慘的還是高動量策略,其多空年化收益竟然變成了負8.5%!坑爹!

以下是中美市場對比圖

回測和實際操作中的問題

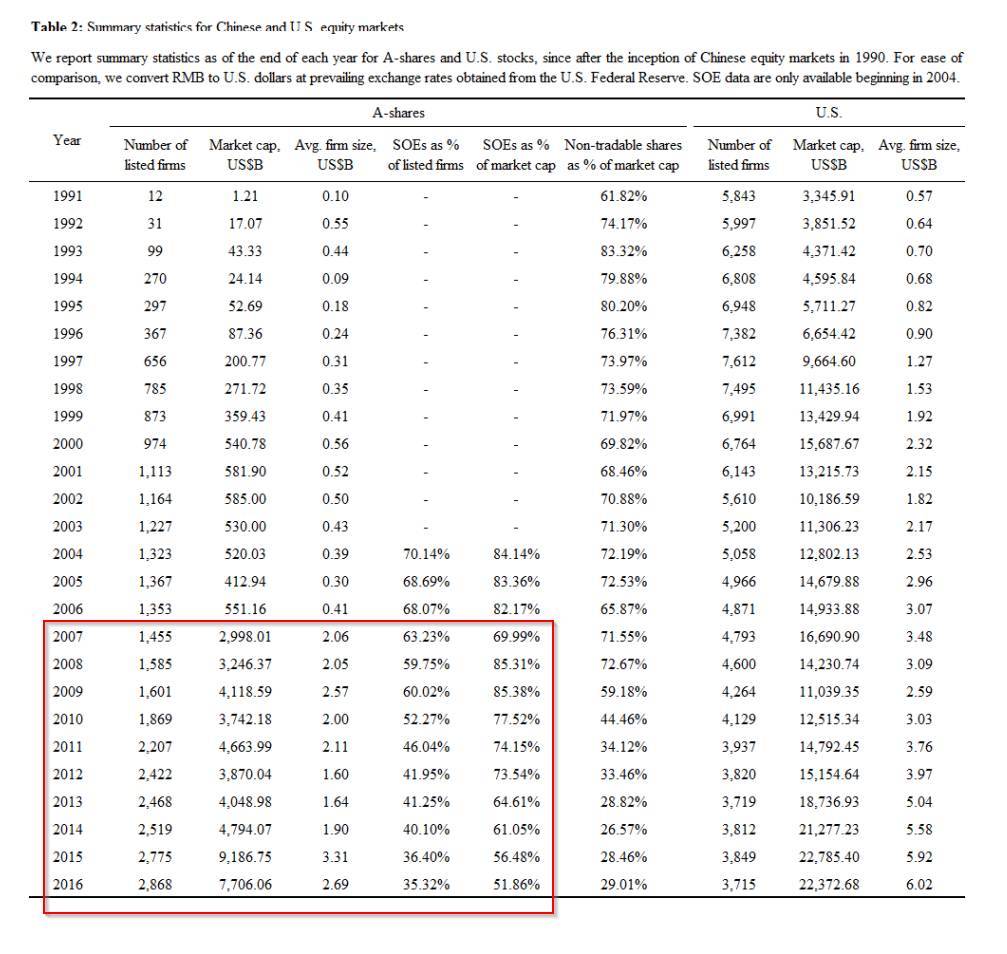

從量化回測的角度來說,2007年之前,A股的總市值還不到1萬億美元,一共只有1353隻股票,平均市值也就是區區的4000萬美元,國有市值佔比超過了80% ,根本沒辦法做量化策略。

從2007年以後,這個情況才慢慢地好轉。到了2016年,A股有了近3000隻股票,平均市值在27億美元,這就為量化投資執行提供了必要的條件。

從市場機制上來看,90年上交所正式成立,到92年正式向境外發行股票,再到2005年的股權分置改革,至今也就是短短的20年,而05年股改後才使得A股貼上了真正意義上的”現代資本市場“的標籤。

在經歷了08年金融危機和15年股災後,到現在IPO重啟,A股可以說是經歷了比較大的成長。但是策略管理人和投資人還是面對著一些非常重要的機制性問題:

1. 市場上全流動股票還是較少

2. 做空成本過高

3. 退市機制不足

4. 國有控股股票占比高

5. 無法方便的進行T+0交易

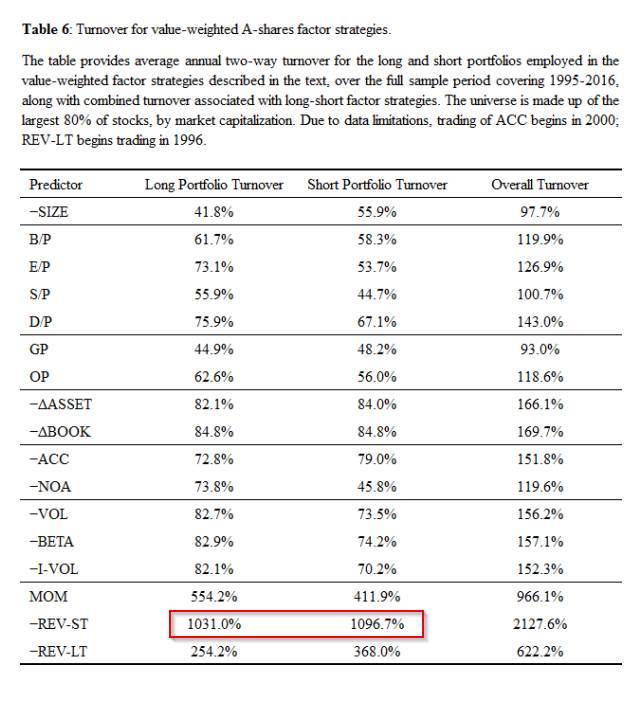

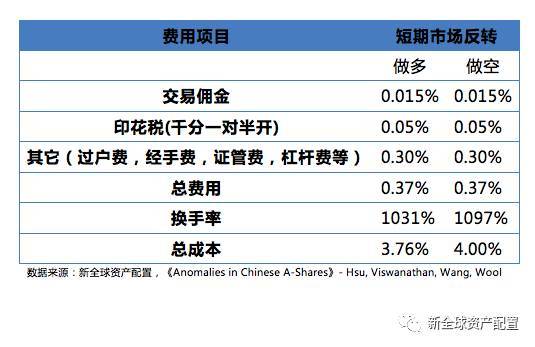

紙面上跑的好的策略,實際操作中都會有較大的代價。比如短期市場反轉這種多空年化收益22%,聽起來又高大上的策略。根據文中的數據,其看漲部分的年化換手率竟然達到了爆表的1031%,看跌更高, 1096%!

我們拋開高頻交易對執行系統可靠性要求很高不說,高換手率對策略最直接的影響是高交易費。

這些亂七八糟看起來低的費用,在高換手率的槓桿效應下,對短期市場反轉策略的實際收益有非常大的影響。根據我們的假設,總執行成本平均在8%。也就是說22%的多空年化收益扣除執行成本後只有14%左右。而這還沒有將高頻交易對股價的衝擊效應和融資融券成本計入,實際的淨收益會更低。

寫在最後

非常感謝Dr. Hsu和他團隊的這篇文章,這是我們至今看到的從數據上最全面闡述A股因子歷史回報的論文。

總的來說,小盤股流動性溢價明顯,短期市場反轉策略回報高,特別是在08年之後到2016年,這2種策略的多空年化收益有非常明顯的提高。但是我們必須要清楚的認識到,在大的資金規模面前,沒有一種策略能夠像龐氏騙局一樣持續地保證高超的收益,除非是龐氏騙局本身。

高的收益必定會吸引更多的投資人進入,導致市場競爭加劇,套利空間減少,從而降低預期回報。而從操作層面上來講,在競爭加劇的基礎上保證套利超額收益,會讓很多策略管理人提高槓桿、交易頻率,甚至是鋌而走險的內幕交易。

這就使得投資人會面臨更大的系統性風險:槓桿過高爆倉(N多的私募就這麼掛掉),交易系統出錯加上頻率過高導致短時間內巨虧(光大烏龍指) ,監管層出手干預(股指期貨做空一刀切)。

另外,每種策略都有周期性,較為理性的投資人應該考慮更多的逆週期投資決策。比如價值股策略,雖然在近8年內其多空收益相較之前有較大的下降,但是作為一個傳統金融學和行為金融學都有理論支撐的策略,殺個回馬槍是可預期的。

總的來說,A股市場是一個套利空間充斥的市場,中國人賭性強,市場有效機制不足,投資人的不理性行為會被成倍地放大。投資人不要總是想著短期巨幅跑贏大盤,多想想如何通過資產配置來減少回撤,保證本金安全,就算是當不了鐮刀,也要努力不成為韭菜。

轉貼自: 煉數成金

留下你的回應

以訪客張貼回應