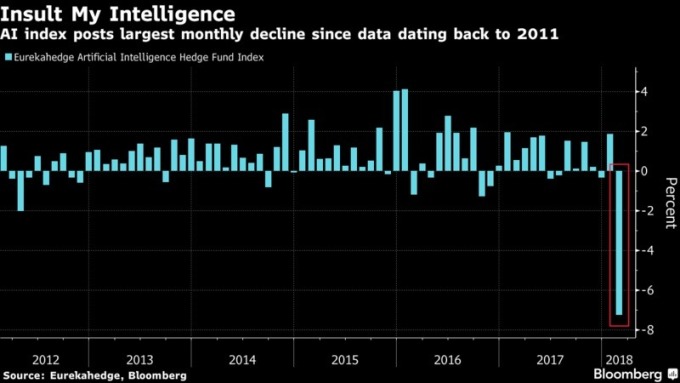

摘要: 《彭博社》報導,根據避險基金研究公司 Eurekahedge 的人工智慧避險基金指數數據,使用 AI 和機器學習操作的避險基金,在 2 月份繳出表現最差的一個月,因股市面臨兩年來的首次劇烈修正,而多項類型不同的資產,紛紛出現下跌,使得儘管分散風險,但 AI 仍然出現鉅額虧損。

雖然金融業擔憂,交易員的飯碗可能被機器人取代,但數據指出,目前 AI 量化操作的成效,仍落後給人類,Eurekahedge 人工智慧避險基金指數在上個月下跌 7.3%,而避險基金研究指數僅下跌 2.4%。

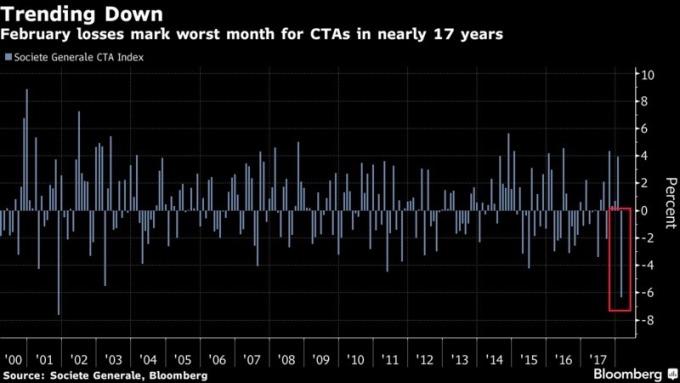

使用 AI 量化操作的基金下跌,甚至超越更為傳統的量化程式交易,如商品交易顧問 (Commodity Trading Advisors,CTA) 基金,法興 CTA 指數在 2 月下跌 6.4%,創 2001 年以來最差的表現。

股市修正擾亂了這些量化基金的自動趨勢與追蹤策略,所以損失慘重。市場人士針對量化基金對股市拋售的影響,進行激烈的討論,一些基金經理人認為量化基金規模太小,不會對拋售產生很大的影響。

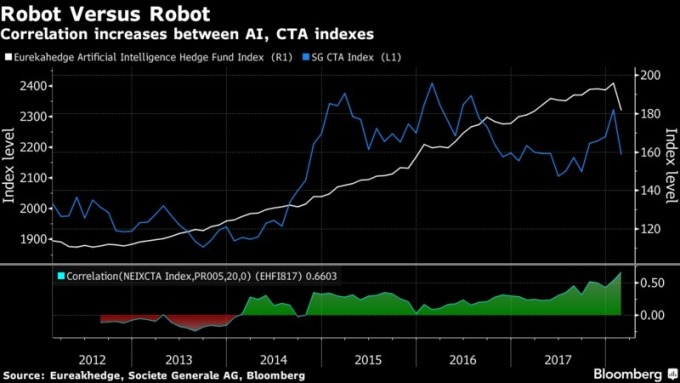

摩根大通的策略師則是持相反意見,他們認為量化基金在上個月表現不佳,可能只是個例外。策略師 Nikolaos Panigirtzoglou 指出:「我們發現 AI 基金與 CTA 類似,可能在 2 月份的修正扮演重要角色,在面臨前所未見的 7.3% 損失時,這些基金被迫減低風險。」摩根大通指出,AI 基金與 CTA 走勢之間的關聯,越來越相符。

而 Quest Partners 的投資長 Nigol Koulajian 接受《彭博》訪問時表示,在股市呈現上揚的單向走勢時,模型優化的管理者,可能過於放鬆與自滿,進而制定不適合市場轉變的策略。

另一方面,追蹤約 15 檔 AI 基金的 Eurekahedge 指數,僅僅只是此領域的一部分代表,人工智慧和機器學習的範圍較廣,不同的資金可能會採用截然不同的技術。有些 AI 基金從傳統的統計數據中學習,但可分析更複雜的數據資料庫,而其他 AI 基金可能會進行深度學習,透過多層分析來解析數據,進行類似於人腦的運作。

轉貼自: 鉅亨網

回應

- 找不到回應

留下你的回應

以訪客張貼回應