摘要: 為分析數位貨幣(digital currency)對於金融體系與總體經濟的 影響,我(陳南光副總裁)擬先從貨幣的分類切入,以了解數位貨幣在貨幣發展上的定位。接著,再討論一些最近有關數位貨幣(包括電子貨幣(e-money)) 對於總體經濟影響的量化研究結果。

我也會簡要分析數位貨幣分別對於金融中介、貨幣政策執 行、以及金融穩定的衝擊。最後,在結語討論央行可選擇的應對方案。

1. 貨幣的分類與數位貨幣的定位

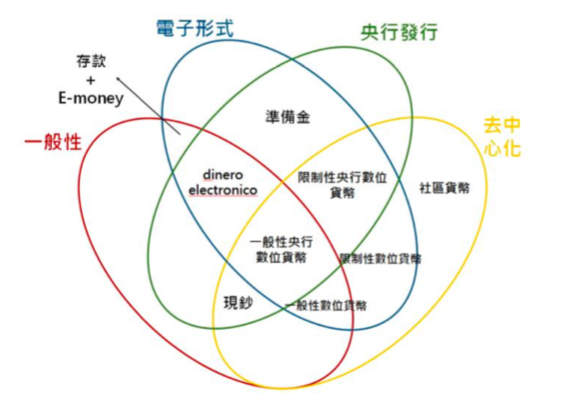

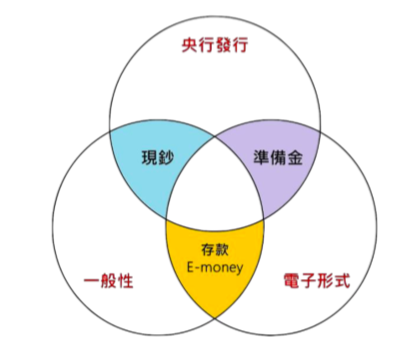

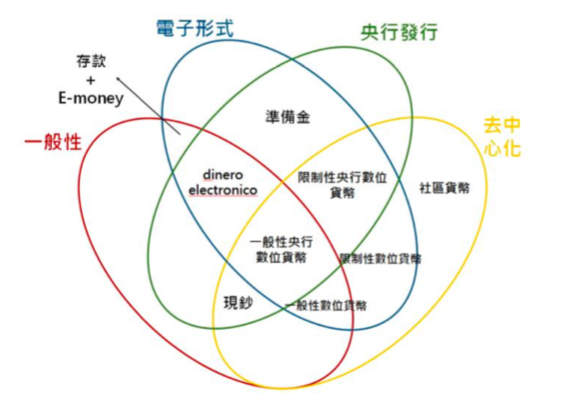

Bech and Garratt(2017)依貨幣的四種特性所作的分類,對於我 們理解數位貨幣在貨幣發展上的定位頗有幫助。這四種特性是發行者 (央行發行或私人發行)、形式(電子型式或實體型式)、普及性(一 般性或限制性)、以及移轉機制(中心化(centralized)或去中心化 (decentralized))。

資料來源:Bjerg (2017)。

本文係根據作者於本(2018)年2月2日出席金融研訓院舉行之「數位貨幣之金融影響與政策因 應研討會」時,所發表的「數位貨幣的總體經濟分析」專題演講內容,整理而得。作者感謝李 榮謙行委給予的寶貴意見以及陳淑梅小姐的細心整理。惟本文內容純屬個人意見,與服務單位 無關,如有錯誤,亦概由作者負責。

首先,按照前三種特性所形成的各種交集,便可畫出目前大家所 熟悉的貨幣類別,像是央行發行的現鈔、準備金、存款與電子貨幣, 如圖1所示。如果再加上移轉機制時,便會出現一些具有不同特性組 合的貨幣,其中包括私人數位貨幣與央行數位貨幣(central bank digital currency, CBDC),如圖2所示。

以下討論幾種重要類別的貨幣,以一步步逼近我們所關心的數位貨幣。

1.1. 法令貨幣(fiat money)

法令貨幣是目前絕大多數央行所發行的貨幣。Wallace(1980)給 予法令貨幣一個簡明的定義: 法令貨幣是無內含價值(intrinsically valueless)而且是不可兌換的(inconvertible),亦即法令貨幣並無等 值金銀支撐其價值,而且持鈔人不可向發鈔銀行兌換等值的金幣。

一般而言,法令貨幣被賦予具有法償效力(legal tender)的特權。 即使如此,法令貨幣能否被廣泛接受,仍完全取決於一般大眾對發鈔 機構的信心,也就是相信中央銀行會審慎控制貨幣的發行,以維護該國貨幣的價值。然而,由於法令貨幣是中央銀行無擔保(沒有兌換的 義務)的負債,潛在的鑄幣稅(seigniorage)利益比任何一種貨幣都 來得大。當政府財政惡化,大量發行貨幣來挹注財政赤字具有無可抗 拒的誘惑。果真如此,惡性通膨(hyperinflation)將是無可避免。屆 時法令貨幣即使有法償效力的加持,恐怕也無法挽回民眾的信心。

以巴西為例,自1950年代以來惡性通膨不斷,幾次幣制改革 (currency reform)也挽不回民眾對其法令貨幣的信心。1993年巴西 的通膨率高達約2,500%。於是在1994年,巴西央行創造出一種名為「真 實價值單位」(Unit of Real Value, URV)的虛擬貨幣(virtual currency)。 一般大眾仍使用本來的法令貨幣 cruzeiro 作為交易媒介。所有商品與 服務的價格同時以 cruzeiro 與 URV 標示;以 URV 表示的價格維持不 變,而以 cruzeiro 表示的價格持續變動。事實上,URV 僅僅是一種計 價單位(unit of account, UOA),而非交易媒介(medium of exchange, MOE)。實施數月後,人們發現,以流通貨幣表示的價格不斷上升, 而以 URV 表示的價格卻持穩。於是,通膨預期與通膨逐漸穩定下來, 而這是由於人們計價的習慣改變,更廣泛地使用 URV 作為計價單位。 之後巴西央行順勢宣布 URV 成為真正的法令貨幣,稱為里爾(Real)。

一般認為,貨幣最重要的功能是交易媒介,因此貨幣也常直接被 稱為交易媒介。但是這個例子說明,計價單位才是貨幣最核心的功能 (Woodford, 2003)。對照目前最受矚目的幾種數位貨幣,即使已有越 來越多商家願意接受作為交易媒介,但是這幾種數位貨幣仍打不進貨 幣最核心的功能:幾乎沒有商家以數位貨幣的計價單位來計價。

1.2. 私人貨幣(private money)

由銀行或其他非金融業機構所發行的私人貨幣,由來已久,包括 私人銀行劵(private banknotes)、社區貨幣(community money)、電 子貨幣、與數位貨幣等。

1.2.1 私人銀行劵

就私人銀行劵而言,以美國的自由銀行(free banking)時期 (1837~1865年)為例,當時進入銀行產業的障礙極低,設立銀行的 門檻只有兩個:以金幣或政府債券作為擔保發行紙鈔,並且保證紙鈔 是可兌換的。自由銀行時期常被形容為「山貓銀行」(wildcat banking)1,一個混亂的金融體制、銀行大量倒閉、存款人與持鈔人血本無歸 的時代。

不過,近期研究發現山貓銀行並非許多銀行倒閉的主因。主要是 由於銀行所持有作為發鈔準備的政府債券價格在這期間大幅滑落 (Rolnick and Weber, 1983)。因此,私人發行貨幣不見得是金融混亂 的來源。另一個發行私人銀行劵的著名例子是蘇格蘭的自由銀行時期(1716~1845年),這期間以穩定的金融秩序著稱。至今仍有7家私人 蘇格蘭和北愛爾蘭銀行持續發行紙幣,只是這些銀行劵並非法令貨幣。

1.2.2 社區貨幣

現代的法令貨幣體系下,許多國家的中央銀行並未明文禁止民眾 或企業發行其他種類的貨幣。因此,過去以來私人發行貨幣的嘗試從 未間斷,社區貨幣是其中一種。

發行這些地區型貨幣的目的,通常是為了將消費力留在社區內、

不要外流,以振興社區內的小商家與企業。不過,這些私人貨幣都難

以與其國幣抗衡,只能在社區或小鎮內流通。而且他們並非具有法償

效力的貨幣,因此居民不能用這些地區型貨幣繳稅。最具規模的社區

2貨幣是英國的布里斯托英鎊(Bristol Pound) ,同時以紙張與電子的形式發行。

1 山貓銀行是指銀行將營業所設置在只有山貓出沒的荒野,以致持鈔人難以前去兌換等值金幣, 並常無預警倒閉(Rolnick and Weber, 1983)。另外根據 Sehgal (2015),山貓銀行乙詞可能源於美 國密西根州一家倒閉的銀行,該銀行發行的私人銀行券上印了一隻山貓。

2 Bristol Pound 係一英國社區貨幣,法律地位類似抵用券。有關 Bristol Pound 的進一步介紹

1.2.3 電子貨幣

電子貨幣是無實體的交易媒介,以電子方式儲存貨幣價值的預付 工具。電子貨幣的形式主要有晶片儲值卡(電子票證)以及存於電腦 及手機等方式存在,發行者可能是金融機構或非金融機構。電子貨幣 是發行者(像是存款貨幣機構或電子支付機構)的負債,通常以該國 的法償貨幣作為計價單位,因此最終由中央銀行為其幣值背書。電子 貨幣有中心化的機構負責交易的支付與清算流程,因此未減損銀行在 金融體系中的支付與清算功能。然而,過去20年間發行電子貨幣的進 展並不如預期。目前流通中較為成功的電子貨幣,像是香港八達通卡、台灣的悠遊卡與肯亞發行的 M-pesa(2007年發行)。M-pesa 是目前流 通最廣泛的電子貨幣,由電信業者 Safaricom 發行,現在擴展到阿富 汗、南非、印度、羅馬尼亞和阿爾巴尼亞等國家。

厄瓜多的 dinero electronico 則是另類的電子貨幣。厄瓜多在2000年經歷銀行危機後,採用美元作為交易媒介,亦即美元化 (dollarization)。2014年厄瓜多央行自行發行電子貨幣,一般大眾都 可以直接在中央銀行開立帳戶,這個做法事實上是呼應 Tobin(1985)於1980年代提出的看法。一般而言,只有金融機構可在央行開戶,此 即準備金帳戶。由於準備金帳戶有央行背書,因此不會有違約風險。Tobin 認為,如果一般大眾都可以直接在央行開戶,就不會有擠兌風 險,因此再也不需要存款保險。值得注意的是,以下談到央行發行數 位貨幣時,基本上也是允許一般大眾可以直接在央行開立帳戶。

1.2.4 數位貨幣最後,擬討論數位貨幣。前面的討論有助於釐清數位貨幣與其他種類貨幣(尤其是電子貨幣)的關係以及數位貨幣的定位。數位貨幣 可由私人或央行發行,就私人發行的數位貨幣,通常具有自訂的計價 單位,並非以法償貨幣作為計價單位,因此流通不受國界的限制。同 時,私人數位貨幣並非任何個人或機構的負債,央行不為其幣值負責, 其幣值完全決定於市場對其未來幣值的預期,因此可能反映市場自我 實現的預期(self-fulfilling expectations)。

私人數位貨幣與現有的電子貨幣的最大差異,在於數位貨幣採用 去中心化的移轉機制。我們可以預期的是,相較於現有的電子貨幣, 數位貨幣將更具競爭力。主因是現今有更完善的金融基礎設施(手機 與網路)及更佳的技術(分散式帳本)。另外,對於想擺脫高通膨的 國家,除了幣制改革、使用外國貨幣(美元化)、或採用通貨委員會 (currency board)制度之外,發行數位貨幣也是一種替代方案。透過數位貨幣的智能契約(smart contract),預先設定貨幣發行的法則 (rules),可有效控制貨幣的成長率並穩定物價。

就普及性的特性而言,私人數位貨幣的發行可以是一般性或者具 有限制性。前者是對一般大眾發行,後者是針對金融機構或特定族群 發行,像是瑞銀(UBS)發行的清算專用幣(Utility Settlement Coin, USC)。

1.3. 央行數位貨幣 相對於私人數位貨幣,央行發行的數位貨幣以該國的法償貨幣作

為計價單位。

就貨幣政策的功能而言,央行數位貨幣可以支付非零利息,為貨 幣政策提供額外工具,並消除零利率底限(zero lower bound, ZLB) 問題。

就普及性的特性而言,與私人數位貨幣類似,央行數位貨幣的發 行也可以是一般性或者具有限制性。而且,即使是對一般大眾發行,央行也可選擇人們直接在央行開戶或透過商業銀行開戶,也可選擇實 名制或匿名制。

2. 總體經濟分析

2.1.量化評估

有關數位貨幣(以及電子貨幣)對於總體經濟衝擊的量化評估, 目前的研究數量仍不多。Beck et al.(2015)使用動態一般均衡模型 來評估前述的 M-pesa 電子貨幣對於肯亞總體經濟的影響。他們發現, 引入 M-pesa 每年可提升肯亞的 GDP 成長率達0.33%~0.47%,主要的 效果來自 M-pesa 讓借款人更容易獲得來自供應商的貿易信用(trade credit)。其顯著的成效,可部分歸因於肯亞的金融基礎設施原本就相 當落後。因此,一個具有較佳金融基礎設施的國家引入電子貨幣的效 果應會較低。值得注意的是,在此模型中加入數位貨幣對於總體經濟的影響,應會與電子貨幣類似。

其次,Barrdear and Kumhof(2016)使用 DSGE 模型來評估美國Fed 發行數位貨幣對於總體經濟的影響。他們發現,當 Fed 的數位貨 幣發行量達到 GDP 的30%,可以使 GDP 每年成長率上升3%。同樣, 如此顯著效果的前提是,央行數位貨幣的發行量達到 GDP 的30%, 而2015年美國的現鈔對 GDP 比率約只有7.4%。

2.2. 數位貨幣對金融中介的衝擊

金融中介機構是傳統「中間人」(middleman)商業模式的一部 分,旨在解決資訊不對稱(asymmetric information)及缺乏信任(lack of trust)的問題。其他類型的中間人包括經紀人、代理人、仲介商、 財務顧問、第三方認證機構等。1970年代貨幣市場基金的出現,使得 反中介(disintermediation)的問題開始浮現。數位貨幣去中心化的特 性,使得銀行喪失在支付系統的地位,傳統中間人的商業模式更進一 步衰落。

我們已看到 P2P 借貸衝擊銀行放款,而數位貨幣又會排擠銀行的 存款。影響所及,銀行體系整體的資產負債表將會萎縮,這降低了銀 行在金融中介及創造貨幣方面的重要角色,最終會導致「狹義銀行」 (narrow banking)的運作模式。在狹義銀行模式下,資產和負債的 流動性結構的錯配降低,銀行主要通過長期負債和股票(而非存款) 來創造信用(Pennacchi, 2012)。

不過,我們已經看到商業銀行透過購併、結盟等方式面對金融科 技(Fintech)與數位貨幣的挑戰,而非被動坐視中間人地位被侵蝕。

2.3. 數位貨幣對貨幣政策的衝擊

私人數位貨幣的廣泛流通會衝擊既有的貨幣定義與貨幣需求,當 一國的央行採行貨幣目標化機制(monetary targeting)時,影響會更 加顯著。這時央行可能必須重新定義各種貨幣總計數,並且考慮設定 新的貨幣需求函數。同時,數位貨幣也會影響既有的貨幣傳遞機制,尤其是透過銀行放款管道(bank lending channel);因此當一國的金 融體系是以銀行為主體時,衝擊會更大,而台灣正是採行貨幣目標化 機制,而且金融體系是以銀行為主體的國家。一個降低數位貨幣對貨 幣傳遞機制衝擊的方法是,增加公開市場操作交易對手的數量,納入 更多的大型經紀商和結算所(clearing houses),以增強貨幣政策的傳 遞效果。

前面提過,若央行自己發行數位貨幣,可提供央行額外的貨幣政 策工具,因為央行數位貨幣可以支付非零利息,可望消除零利率底限 (ZLB)問題(Rogoff, 2016)。過去三十餘年來,實質利率呈現長期 下降的趨勢(由於全球金融市場整合、穩定的通膨預期、全球儲蓄過 剩等因素),未來景氣波動下,央行可能會常面臨零利率底限的問題。事實上,零利率底限是許多中央銀行設定非零通膨目標(多半是2%) 的理由之一(Border and Levin, 2017)。央行發行數位貨幣有助於設定零通膨目標,而非正數的通膨目標。在零通膨目標下,中央銀行可促 進真正的物價穩定(Svensson, 1999; Woodford, 2003)。

2.4. 對金融穩定的衝擊

Fernández-Villaverde and Sanches(2016)建立一個理論模型,研 究數種私人數位貨幣互相競爭下的均衡。他們發現,模型中的經濟體 可能產生多重均衡:有物價穩定的均衡,也存在一系列呈現自我實現 (self-fulfilling)通膨的均衡。當多重均衡存在時,微小的外在衝擊 也可能導致金融不穩定。

因此,即使私人數位貨幣的規模不大,也可能造成系統風險 (systemic risk)。一種可能是金融機構對私人數位貨幣曝險過大時, 特別是當該金融機構屬於系統重要性金融機構(systemically important financial institutions, SIFI)的時候(Ali et al., 2014);另一種可能是 私人數位貨幣涉及衍生性金融商品時。這種情況與全球金融危機下的 次級房貸(sub-prime mortgage)類似,當時次級房貸占美國全體房貸 只有一小部分,但是在證券化(securitization)與各種衍生性金融商 品的推波助瀾下,卻足以引發系統風險。

3. 結語

從前面的討論,我們發現,數位貨幣相較於現存的電子貨幣,有 金融基礎建設與技術上的優勢。更重要的是,數位貨幣相較於現存的 電子貨幣呈現更加多元化的發展。數位貨幣不僅可作為一般性交易媒 介,也可作為金融(資產與外匯)交易、跨行/跨國清算等大額交易 的專用幣,甚至是各行各業的專用幣。

對於央行是否自己發行數位貨幣,也可以有多元的選項。若選擇 發行,央行可考慮中心化或去中心化、直接發行或透過銀行間接發行、 一般性或者具有限制性、也可選擇匿名制或實名制等。即使決定不發 行央行數位貨幣,也可借助區塊鏈技術(像是NASDAQ Linq平台)

和其他非區塊鏈分散式帳本技術(像是R3發展的Corda),用來提升 現有金融交易清算系統的效率與穩定性,以避免像是英格蘭銀行CHAPS清算系統在2014年所發生的系統停擺事件。

現今許多中央銀行重視金融穩定,防範金融危機。然而,金融危 機的根源並未隨著貨幣的演進而有明顯的改變。不管是使用法令貨幣、 私人數位貨幣或央行數位貨幣,金融危機的傳遞速度和管道可能會有 所改變,然而過去大多數金融危機的來源─信用和資產價格膨脹與萎 縮的循環─仍然大致維持不變。

最後,數位貨幣是金融科技發展的一環,其對於金融體系與總體 經濟的衝擊,相當程度取決於金融主管當局(包括中央銀行)和金融 機構如何因應數位貨幣和其他金融科技創新。金融主管當局可對於私 人數位貨幣與央行數位貨幣的發展持續投入更多研究,並選擇適合我 國金融體系與有助總體經濟穩定的金融創新。

參考資料

Ali, Robleh, John Barrdear, Roger Clews, and James Southgate (2014),“Innovations in Payment Technologies and the Emergence of DigitalCurrencies” Bank of England Quarterly Bulletin, 54(3), pp.262–275.

Barrdear, John and Michael Kumhof (2016), “The Macroeconomics ofCentral Bank-issued Digital Currency,” Bank of England, Working Paper.

Bech, Morten L. and Rodney Garratt (2017), “Central Bank Cryptocurrencies,” BIS Quarterly Review, Sep., pp.55-70.

Beck, Thorsten, Ravindra Ramrattan, Haki Pamuk, and Burak R. Uras(2016), “Payment Instruments, Enforceability and Development: Evidence from Mobile Money Technology,” 2016 Meeting Papers, No.198, Society for Economic Dynamics.

Bjerg, Ole (2017), “Designing New Money – the Policy Trilemma of Central Bank Digital Currency,” Copenhagen Business School (CBS) Working Paper, Jun.

Bordo, Michael and Andrew Levin (2017), “Central Bank Digital Currency and the Future of Monetary Policy,” NBER Working Paper, No. 23711.

Fernández-Villaverde, Jesús and Daniel Sanches (2016), “Can Currency Competition Work?” CEPR Discussion Paper, No.11095.

Naqvi, Mona and James Southgate (2013), “Banknotes, Local Currencies and Central Bank Objectives,” Bank of England Quarterly Bulletin, Dec., pp.317-325.

Pennacchi, George (2012), “Narrow Banking,” Annual Review of Financial Economics, 4, pp.141-59.

Rogoff, Kenneth (2016), The Curse of Cash, Princeton, NJ: Princeton University Press.

Rolnick, Arthur and Warren E. Weber (1983), “New Evidence on the Free Banking Era,”American Economic Review, 73, pp.1080-1091.

Sehgal, Kabir (2015), Coined: The Rich Life of Money and How Its History Has Shaped Us, 1st edition, Grand Central Publishing, Mar.

Svensson, Lars E.O. (1999), “Inflation Targeting as a Monetary Policy Rule,” Journal of Monetary Economics, 43(3), pp.607–654.

Tobin, James (1985), “Financial Innovation and Deregulation in Perspective,” Bank of Japan Monetary and Economic Studies, 3, pp.19-29.

Wallace, Neil (1980), “The Overlapping Generations Model of Fiat Money,” In Wallace, Neil and John Kareken, eds. (Eds.), Models of Monetary Economies (pp.49-82). Minneapolis: Federal Reserve Bank of Minneapolis.

Woodford, Michael (2003), Interest and Prices: Foundations of a Theory of Monetary Policy, Princeton: Princeton University Press.

轉貼自: 央行季刊

留下你的回應

以訪客張貼回應