什麼是再質押(Restaking)?

這是 Vitalik 的定義,注意他使用了連字元,與其他用法不同。但實際上,這個想法是指某人有一種方法可以重複使用他們的權益,同時加入額外的罰沒(slashing)規則,而這種權益與網路活動完全無關,只用於安全用途。

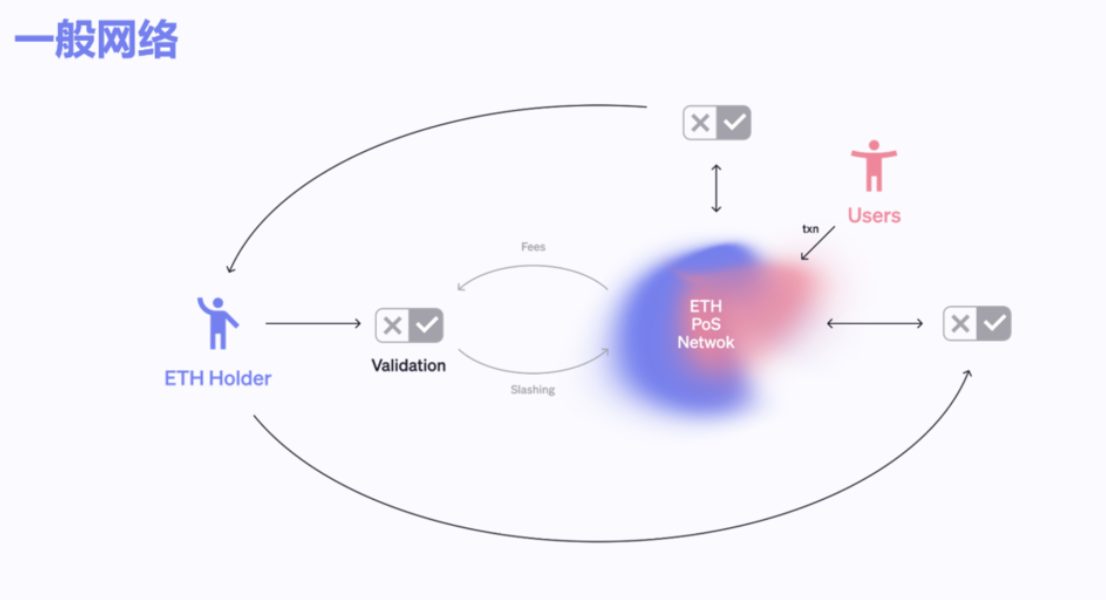

作為一個高層次的示意圖,你可以代入你是 ETH 持有者,你通過 LST(liquid staking,流動性質押,以下簡稱 LST)或直接執行驗證器以參與網路,並在手續費和罰沒收入之間產生回饋迴圈。這是沒有再質押時的情況。

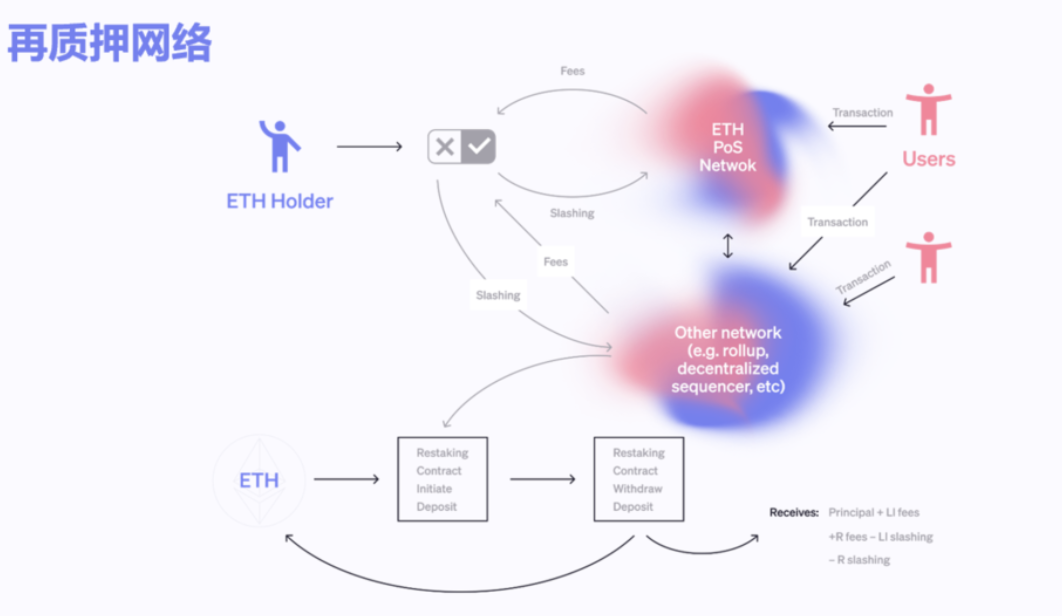

通過引入再質押,我們有了這些新的網路,如 MEV 拍賣和 FHE(Fully Homomorphic Encryption)。它們在處理手續費時引入了新的罰沒環節。 這些環節由再質押委託合約觸發,該合約將資金存入質押合約。在再質押過程中,ETH 持有者的收益是本金加上 L1 手續費和再質押手續費,再減去任何 L1 和再質押的違規罰沒。

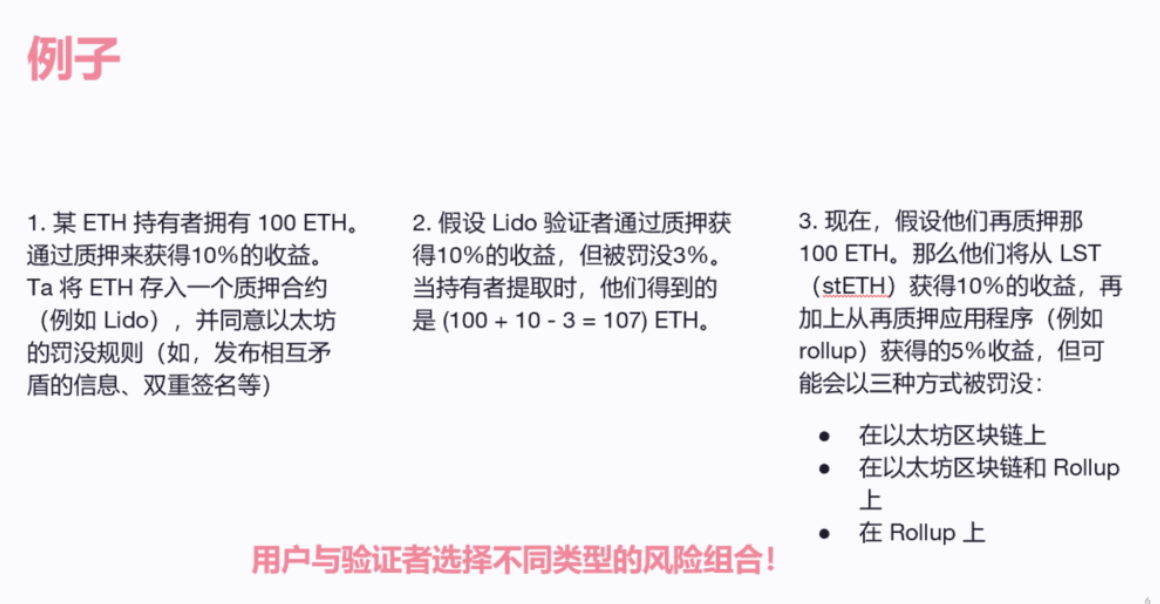

假設一個 ETH 持有者擁有 100 ETH 並希望通過質押獲得 10% 的收益。他們將 ETH 存入一個質押合約,如 Lido,並同意以太坊的罰沒規則,例如傳送相互矛盾的訊息(equivocation)和雙籤。這樣,他們支援 Lido 驗證器並獲得 10% 的收益,但也可能面臨罰沒。 當持有者撤回時,他們獲得 107 ETH。如果他們重新質押 100 ETH,他們不僅從質押 ETH 獲得 10% 的收益,還可以從再質押應用中獲得額外 5% 的收益。然而,與此同時,他們也面臨著新的風險。現在,罰沒事件呈現出一種樹狀的結構,有三種可能性。 比如,人們可能在 Layer 1、rollup、Layer 1 和 rollup 上被罰沒。這表明使用者和驗證器正在選擇不同的風險路徑。與過去只有一組固定的 L1 罰沒事件相比,現在的狀態空間擴展套件了,使用者需要對風險有新的認識。

再質押與傳統金融?!

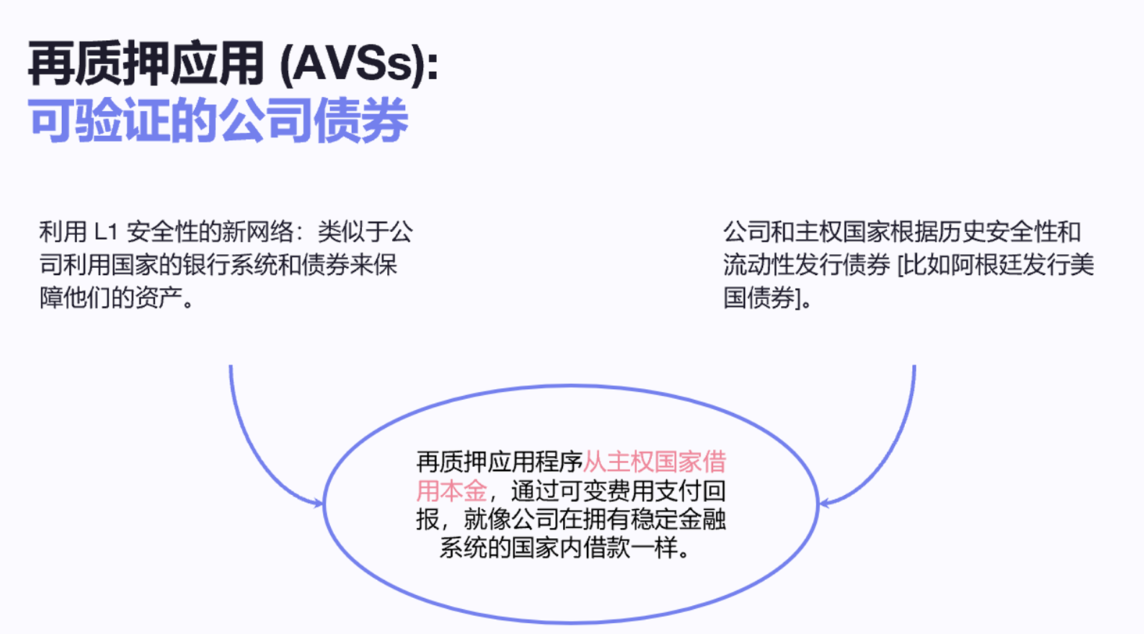

再質押應用和 AVS(Actively Validated Service,主動驗證服務)在一定程度上類似於可驗證的公司債券。新興網路尋求 Layer1 的安全性,這有點像企業利用另一家公司的國家金融系統來發行債券以保護其資產。企業和主權國家基於最高的安全性和流動性發行債券。 例如,阿根廷仍然選擇發行以美元計價的債券,因為美元市場提供了最高的流動性和最廣泛的抵押購買機會。從這個角度來看,如果我們把 ETH Layer1 看作是這類主權貨幣,那麼再質押應用程式就是向這一主權借貸,然後償還本金和利息。 所以,人們不會在所有地方發行債券。如果看一下企業債券市場的歷史,你會發現它非常集中在少數幾個司法管轄區。人們願意跨越自己的法律轄區去某個地方發行債券,因為那裡的流動性和退出機會好得多。 在回購市場中,人們可以用政府的國債或債券抵押借款:通過抵押債券,有人借給你錢;隨著時間的推移你逐步償還借款(如通過經營公司獲得的利潤)。例如空客或波音公司將大部分現金存放在主權債券中,然後在需要時將債券抵押借貸,以建社工廠或其他專案。 在 2023 年,以太坊是唯一一個能夠支援這種回購市場的主權實體。但我會認為再質押與傳統金融型別的區別之一是可驗證性,即違約事件,即當有人不支付時,實際上這是你觸發的違約罰沒規則之一,由密碼學激勵並且可以通過 Layer1 獨立驗證。 如果是政府交易(比如我購買了一堆國債,然後用它抵押借貸,但我後來沒有還貸款)那個人不太可能去找美國政府投訴。他可以通過嘗試提起訴訟,但他們沒有辦法證明我沒有支付,也不能說應該罰沒我的信用或立即進行懲罰。因此,債券發行者與借貸者在經濟激勵上並不一致。 而在 AVS 案例中,情況並非如此。在某種程度上,這使得這個過程更不像 Defi 借貸,更像債券和債券市場。

再質押會帶來哪些風險?

在再質押的三種金融風險中,最嚴重的是罰沒風險,這是你直接失去本金的唯一方式。 第二是流動性風險,很多再質押協議都有鎖定的 LST(流動性再質押代幣),現在如果 LST 的一大部分被鎖定在再質押池中,流動性的喪失意味著 LST 的價格相對於 ETH 更加波動,AVS 的安全性是以 LST 來衡量,因此對終端使用者來說,隱含波動性更高。當某 LST 的型別在 AVS 中過於集中時,就會出現這種流動性風險。 最後是集中化風險,以 DAO 駭客攻擊為例,假設三分之一的 ETH 在單個 AVS 中,超過了傳統的 BFT 安全閾值。現在假設這個三分之一的 ETH 可以通過並不是 ETH 共識的規則來罰沒,比如說,我沒有提交欺詐證明,我被罰沒,而不是因為雙籤之類的事情。所以,從某種意義上說,集中化也意味著這兩個系統是耦合的。

我們如何減輕這些風險?

減輕再抵押風險的一些解決方案包括優化再抵押參數(TVL 上限、削減金額、費用分配、最小 TVL 等)以及確保 AVS 之間資金的多元化。 再質押協議可以考慮的一個直接步驟是允許用戶在存款再質押時選擇不同的風險狀況。 理想情況下,每個用戶都應該能夠評估並選擇再質押到哪個 AVS,而無需將此過程委託給 DAO 。 這需要 AVS 和 EigenLayer 共同努力,以確保有一個正在進行中的計劃來最小化這些風險。 EigenLayer 團隊已經與以太坊基金會合作,進一步協調並確保再抵押不會為以太坊、 LST 或利用它的 AVS 增加系統風險。

轉貼自: bnnext.com

若喜歡本文,請關注我們的臉書 Please Like our Facebook Page: Big Data In Finance

留下你的回應

以訪客張貼回應